Firmenfahrrad / E-Bike / E-Scooter

Einige Hinweise vorweg

Firmenfahrräder unter 25 km/h, welche ausschließlich über den Arbeitgeber finanziert werden, sind steuerbefreit und werden nicht auf der Verdienstabrechnung aufgeführt. Die Steuerbefreiung gilt sowohl für Elektrofahrräder als auch für herkömmliche Fahrräder.

Die Steuerbefreiung gilt nicht, wenn die Finanzierung mittels Gehaltsumwandlung durch den Arbeitnehmer erfolgt. Die Berechnungen erfolgen immer einschließlich der Umsatzsteuer.

Die private Nutzung eines Firmenfahrrads stellt für den Arbeitnehmer einen geldwerten Vorteil dar, der der Lohnsteuer- und Sozialversicherungspflicht unterliegt. Wurde die Privatnutzung des Firmenfahrrads schriftlich (z.B. durch Arbeitsvertrag) ausgeschlossen, ist keine Versteuerung beim Arbeitnehmer notwendig.

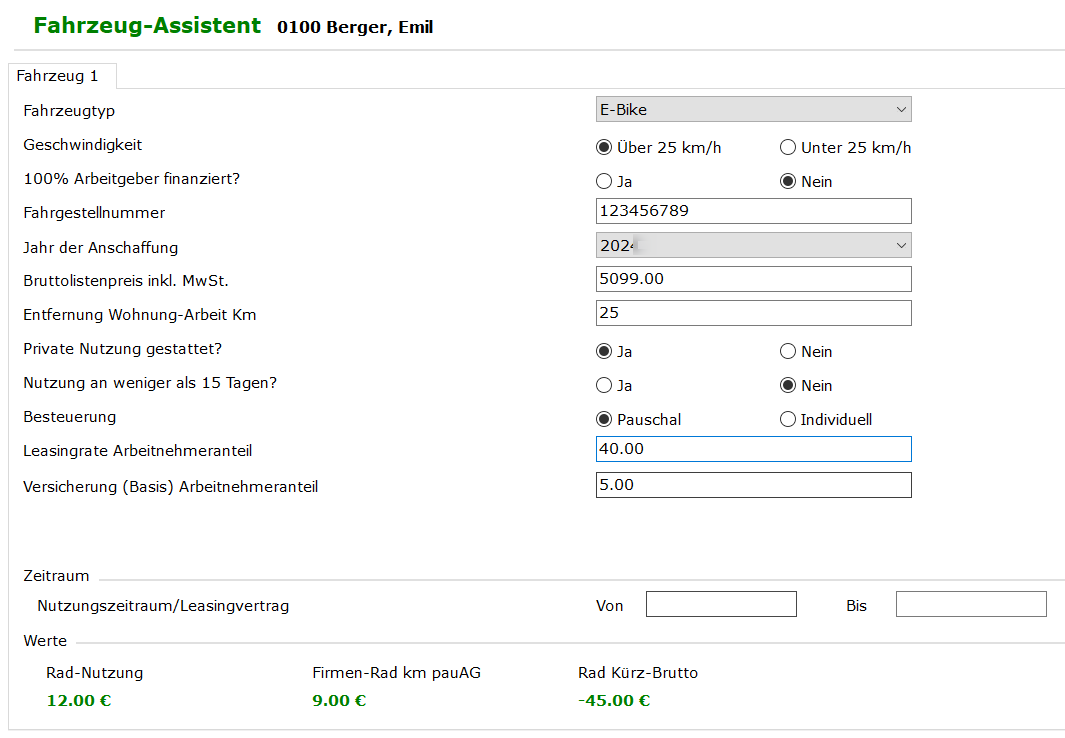

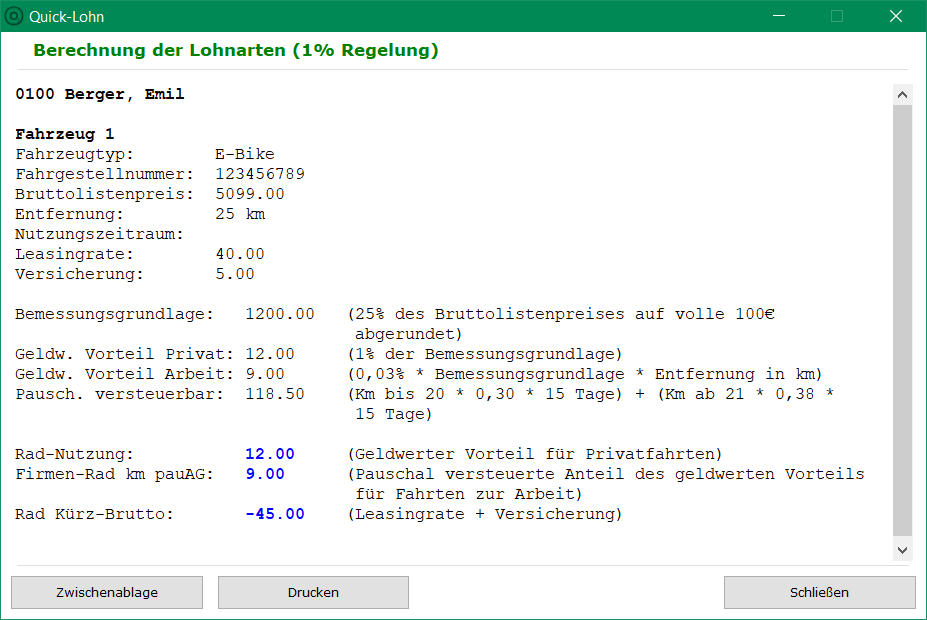

Räder, die Sie im Zeitraum vom 1. Januar 2019 bis zum 31. Dezember 2030 dem Mitarbeiter erstmals überlassen, werden mit einem Viertel der Bemessungsgrundlage gerechnet. Die Berechnung der Fahrrad-Nutzung, insbesondere bei Rädern, die schneller als 25 km/h fahren können, ist sehr komplex. Rechnen Sie das Firmenfahrrad ganz einfach über den Fahrzeug-Assistenten (Mitarbeiterdaten Teil 2) ab. Sie tragen lediglich die Daten zum Fahrzeug sowie die ergänzenden Angaben zur Überlassung ein und Quick-Lohn errechnet alle Werte für die Lohnerfassung automatisch.

E-Scooter

Nach der maßgebenden Elektrokleinstfahrzeuge-Verordnung handelt es sich bei einem E-Scooter um ein Kraftfahrzeug mit der Folge, dass die Regelungen für Elektrofahrzeuge anzuwenden sind. Bitte lesen Sie dazu den Artikel zum > Firmenfahrzeug (PKW-Nutzung).

So erfassen Sie das Firmenfahrrad im Fahrzeug-Assistenten

Hierbei ist nach der Art der Finanzierung und der zulässigen Höchstgeschwindigkeit zu unterscheiden.

Fall 1: E-Bike und Fahrrad - die Finanzierung erfolgt nur durch den Arbeitgeber

Der Arbeitgeber stellt seinem Arbeitnehmer (AN) ein Firmenfahrrad zur Verfügung. Bei Überschreiten der Höchstgeschwindigkeit von 25 km/h ist bei diesen Fahrrädern der geldwerte Vorteil für die Fahrten zur Arbeit Lohnsteuer- u. Sozialversicherungspflichtig.

1a: E-Bike unter 25 km/h und Fahrrad (AG-Finanzierung)

Das Firmenfahrrad ist weder lohnsteuer- noch sozialversicherungspflichtig. Eine Erfassung über den Verdienstbeleg ist nicht erforderlich. Ein Vermerk der Überlassung des Firmenfahrrads erfolgt nur in der Personalakte.

1b: E-Bike über 25 km/h (100% AG-Finanzierung)

![]() Details

Details

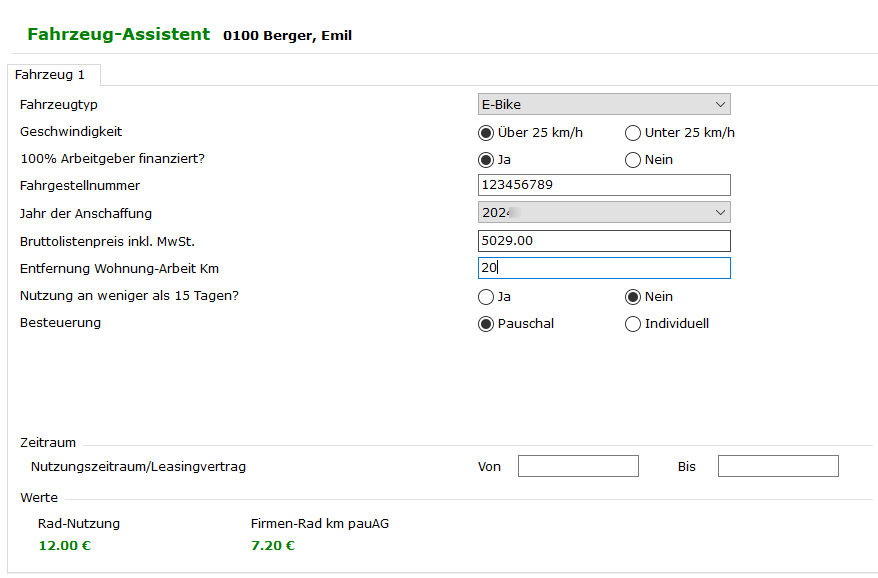

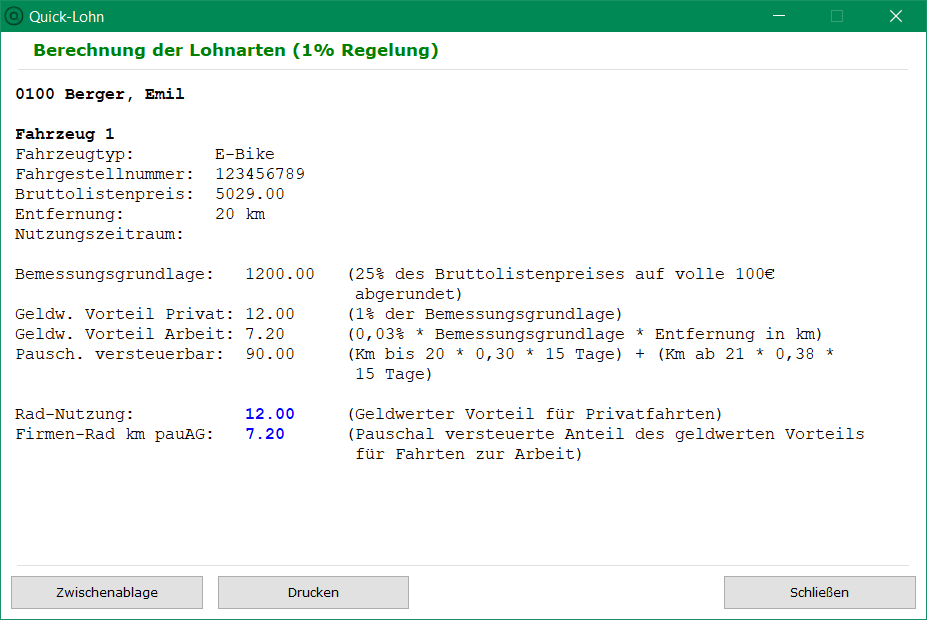

E-Bikes die selbständig schneller als 25 km/h fahren, gelten als Kraftfahrzeuge - sind also zulassungspflichtig und deshalb den PKWs gleichgestellt. Für die private Nutzung des Fahrrads werden 1 % der Bemessungsgrundlage (25 % des Bruttolistenpreises auf volle 100,00 € abgerundet) als geldwerter Vorteil festgesetzt. Neben der 25 %-Regel stellen zusätzlich noch die Fahrten von der Wohnung zur Arbeitsstätte einen geldwerten Vorteil dar und sind mit 0,03 % pro km zu versteuern. Für die Lohnabrechnung im Programm verfahren Sie wie folgt: 1. Schritt:Gehen Sie über Hauptmenü → Lohnabrechnung → Stammdatenverwaltung → Mitarbeiterdaten Teil 2 und gehen dort auf den Menüpunkt Fahrzeug-Assistent. Tragen Sie die Daten zum Fahrrad ein. 2. Schritt:Über den Button Berechnungsdetails prüfen Sie bitte die Werte. In der Lohnerfassung erscheinen die entsprechenden Lohnarten mit den hier angezeigten Werten automatisch. Die Gegenbuchung der Umsatzsteuer aus der Privatnutzung erfolgt bei Elektrofahrzeugen automatisch.

|

Fall 2: E-Bike oder ein Fahrrad mittels Finanzierung durch den Arbeitnehmer

Der Arbeitgeber stellt seinem Arbeitnehmer (AN) ein Leasingfirmenrad (Firmenfahrrad) zur Verfügung und der Arbeitnehmer beteiligt sich mittels Lohnverzicht an der Finanzierung der Leasingrate. Hierbei ist noch nach der Art des E-Bikes zu unterscheiden. Wird die Höchstgeschwindigkeit von 25 km/h überschritten, so ist bei diesen Fahrrädern auch noch der geldwerte Vorteil für die Fahrten zur Arbeit lohnsteuer- und sozialversicherungspflichtig (> Details).

Fall 2a: E-Bike unter 25 km/h und Fahrrad (100% AN-Finanzierung)

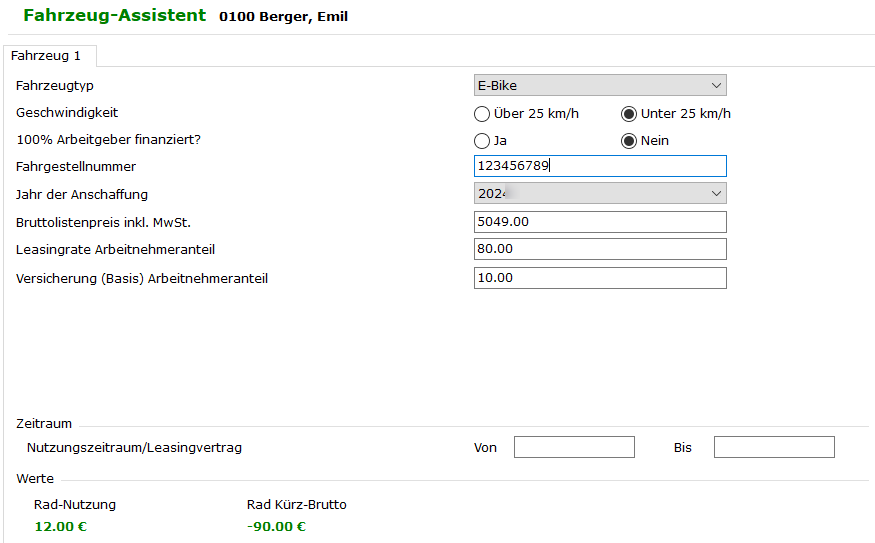

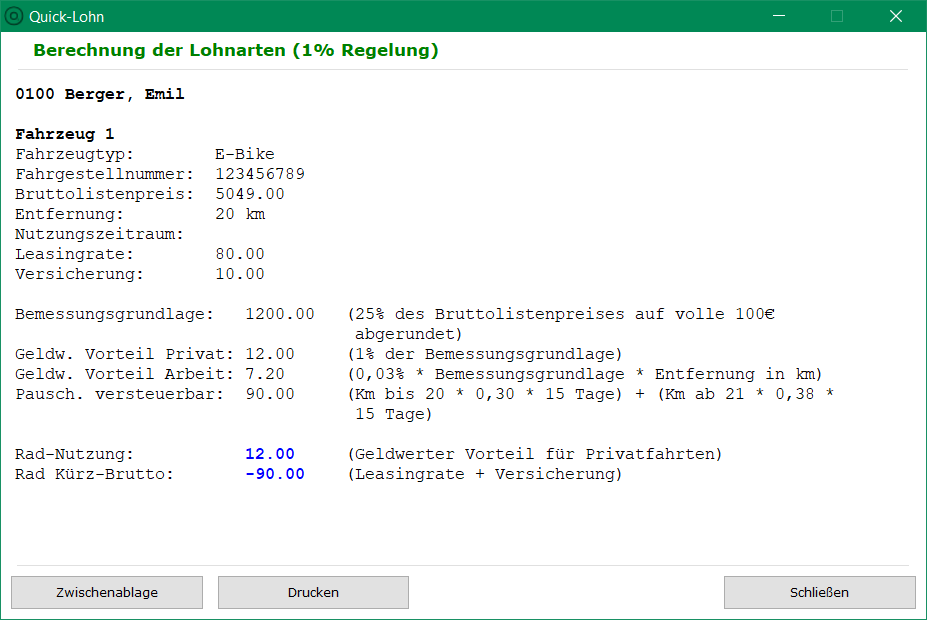

Für die private Nutzung des Fahrrads werden 1 % der Bemessungsgrundlage (25% des Bruttolistenpreises auf volle 100,00 € abgerundet) als geldwerter Vorteil festgesetzt. Für die Lohnabrechnung im Programm verfahren Sie wie folgt: 1. Schritt:Gehen Sie über Hauptmenü → Lohnabrechnung → Stammdatenverwaltung → Mitarbeiterdaten Teil 2 und gehen dort auf den Menüpunkt Fahrzeug-Assistent. Tragen Sie die Daten zum Fahrrad ein. 2. Schritt:Über den Button Berechnungsdetails prüfen Sie bitte die Werte. In der Lohnerfassung erscheinen die entsprechenden Lohnarten mit den hier angezeigten Werten automatisch. Die Gegenbuchung der Umsatzsteuer aus der Privatnutzung erfolgt bei Elektrofahrzeugen automatisch.

|

Fall 2b: E-Bike schneller als 25 km/h (teilweise AN-Finanzierung)

E-Bikes die selbständig schneller als 25 km/h fahren, gelten als Kraftfahrzeuge - sind also zulassungspflichtig und deshalb den PKWs gleichgestellt. Für die private Nutzung des Fahrrads werden 1 % der Bemessungsgrundlage (25% des Bruttolistenpreises auf volle 100,00 € abgerundet) als geldwerter Vorteil festgesetzt. Neben der 25 %-Regel stellen zusätzlich noch die Fahrten von der Wohnung zur Arbeitsstätte einen geldwerten Vorteil dar und und sind mit 0,03% pro km zu versteuern. Für die Lohnabrechnung im Programm verfahren Sie wie folgt: 1. Schritt:Gehen Sie über das Hauptmenü → Lohnabrechnung → Stammdatenverwaltung → Mitarbeiterdaten Teil 2 und gehen dort auf den Menüpunkt Fahrzeug-Assistent. Tragen Sie die Daten zum Fahrrad ein. 2. Schritt:Über den Button Berechnungsdetails prüfen Sie bitte die Werte. In der Lohnerfassung erscheinen die entsprechenden Lohnarten mit den hier angezeigten Werten automatisch. Die Gegenbuchung der Umsatzsteuer aus der Privatnutzung erfolgt bei Elektrofahrzeugen automatisch.

|