Firmenfahrzeug (PKW-Nutzung)

![]() Einige Hinweise vorweg

Einige Hinweise vorweg

Die Bemessungsgrundlage für die Elektro-Fahrzeuge wurde inzwischen mehrfach geändert. Ab 2024 soll diese von 60.000,00 € auf 70.000,00 € angehoben werden. Das Gesetzgebungsverfahren ist bisher jedoch noch nicht abgeschlossen. Wir werden die Änderungen im Programm anpassen und Ihnen ein Update zur Verfügung stellen, sobald dies beschlossen wurde.

Die private Nutzung eines Firmenwagens stellt für den Arbeitnehmer einen geldwerten Vorteil dar, der der Lohnsteuer- und Sozialversicherungspflicht unterliegt. Wurde die Privatnutzung des Firmenwagens schriftlich (z.B. durch Arbeitsvertrag) ausgeschlossen, ist keine Versteuerung beim Arbeitnehmer notwendig.

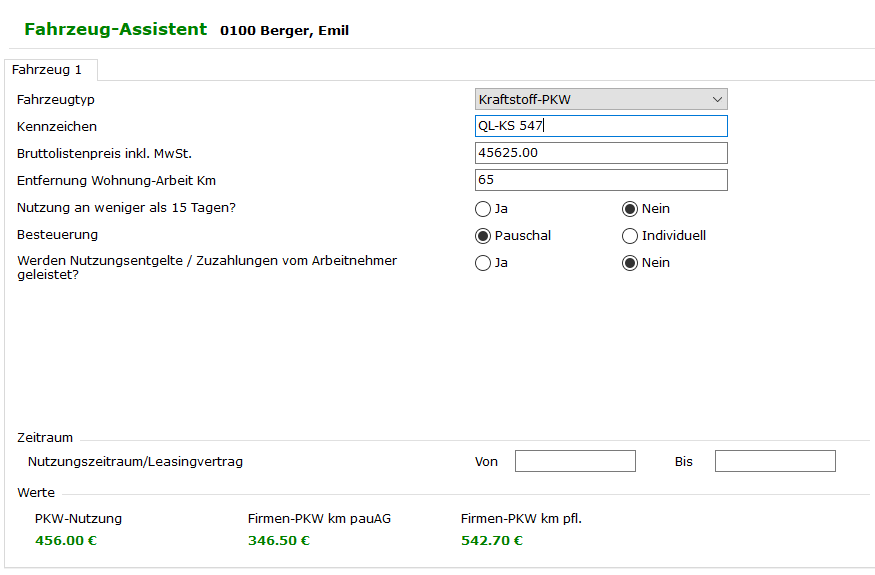

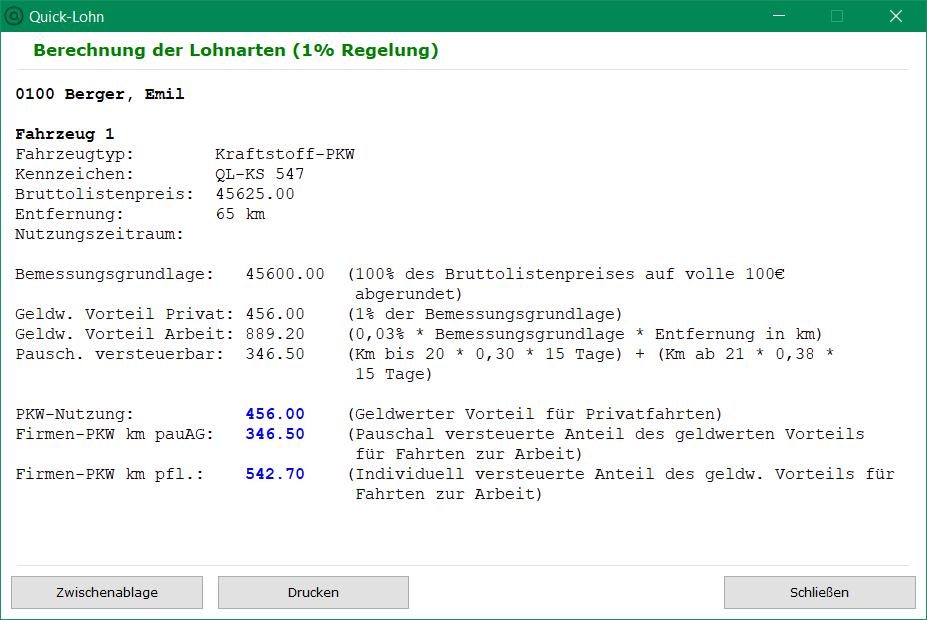

Die Berechnung der Fahrzeug-Nutzung ist sehr komplex. Sie können den Firmen-PKW auch ohne großes Fachwissen abrechnen. Nutzen Sie hierfür den Fahrzeug-Assistenten (Mitarbeiterdaten Teil 2). Sie tragen lediglich die Daten zum Fahrzeug sowie die ergänzenden Angaben zur Überlassung ein und Quick-Lohn errechnet alle Werte für die Lohnerfassung automatisch.

Die fachlichen Ausführungen zu dieser Thematik finden Sie > hier.

So erfassen Sie das Firmenfahrzeug im Fahrzeugassistent

In den folgenden Fällen wird die private Fahrzeugnutzung gemäß der 1%-Methode berechnet (> Details).

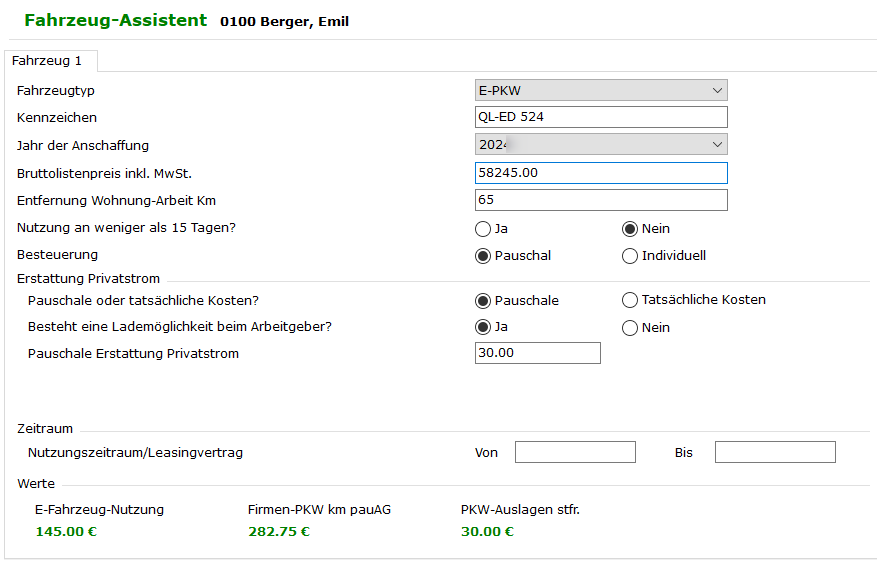

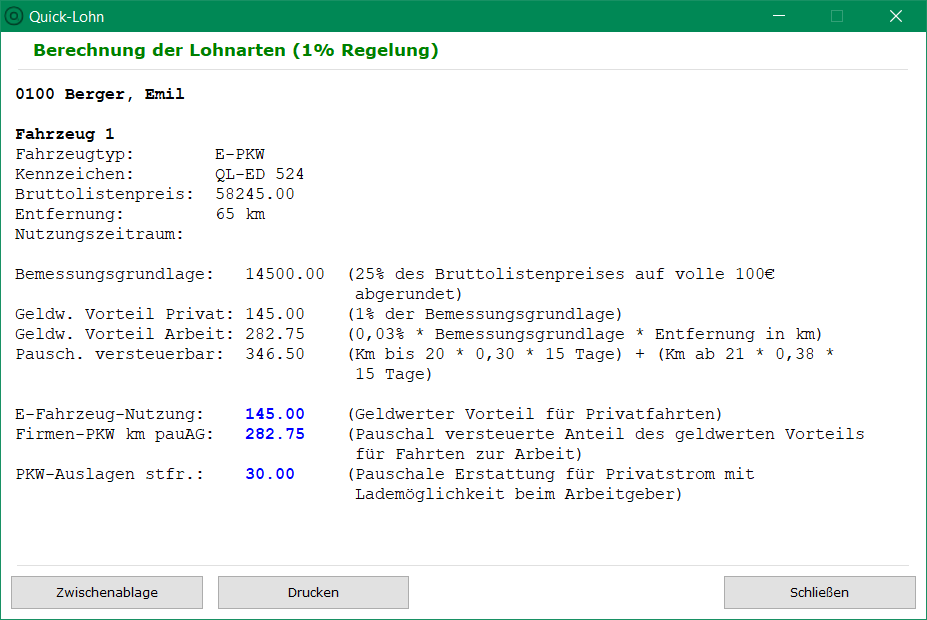

Fall 1: Bei reinen E-Autos bis 60.000,00 € + E-Scooter (25% Bemessungsgrundlage)

1. Schritt:Gehen Sie über das Hauptmenü → Lohnabrechnung → Stammdatenverwaltung → Mitarbeiterdaten Teil 2 und gehen dort auf den Menüpunkt Fahrzeug-Assistent. Tragen Sie die Daten zum Fahrzeug ein. 2. Schritt:Über den Button Berechnungsdetails prüfen Sie bitte die Werte. In der Lohnerfassung erscheinen die entsprechenden Lohnarten mit den hier angezeigten Werten automatisch. Bitte beachten Sie: Diese Ausführungen gelten nur für Firmenwagen! Wenn einem Mitarbeiter Fahrtkosten für den eigenen PKW vergütet werden sollen, verwenden Sie die Lohnarten mit "Fahrgeld" beginnend! > Fahrgeld Die Gegenbuchung der Umsatzsteuer aus der Privatnutzung erfolgt bei Elektrofahrzeugen automatisch.

|

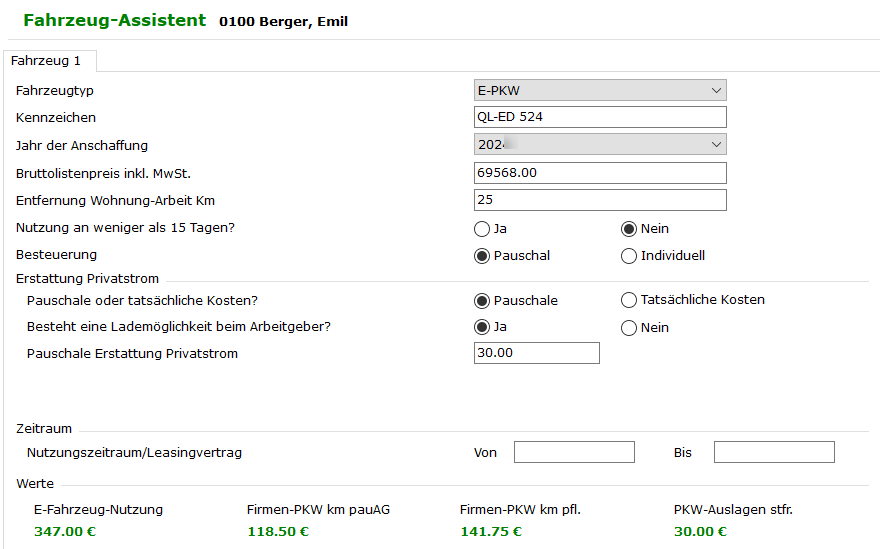

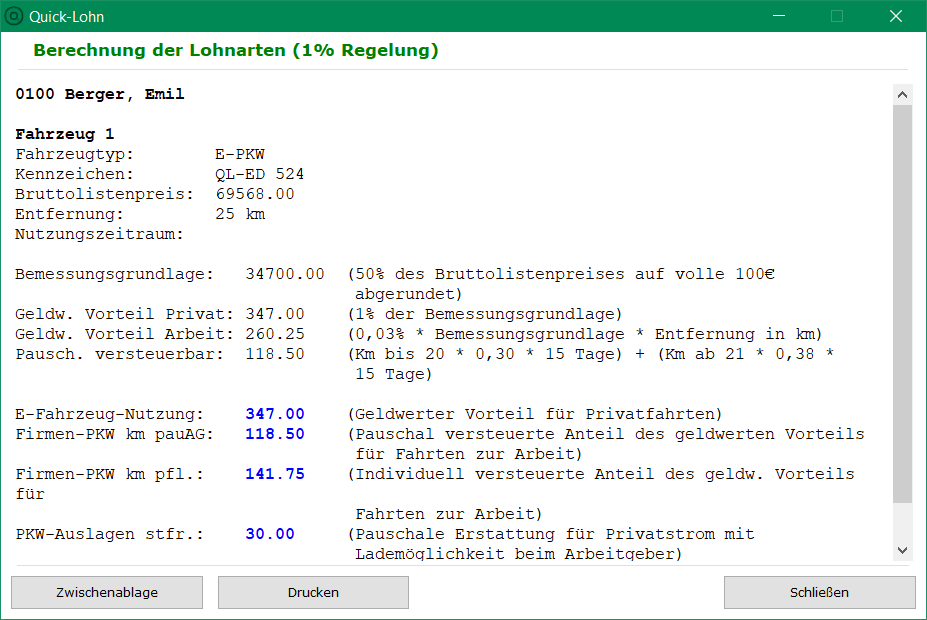

Fall 2: Bei reinen E-Autos > 60.000,00 € + Hybrid (50% Bemessungsgrundlage)

1. Schritt:Gehen Sie über das Hauptmenü → Lohnabrechnung → Stammdatenverwaltung → Mitarbeiterdaten Teil 2 und gehen dort auf den Menüpunkt Fahrzeug-Assistent. Tragen Sie die Daten zum Fahrzeug ein. 2. Schritt:Über den Button Berechnungsdetails prüfen Sie bitte die Werte. In der Lohnerfassung erscheinen die entsprechenden Lohnarten mit den hier angezeigten Werten automatisch. Bitte beachten Sie: Diese Ausführungen gelten nur für Firmenwagen! Wenn einem Mitarbeiter Fahrtkosten für den eigenen PKW vergütet werden sollen, verwenden Sie die Lohnarten mit "Fahrgeld .." beginnend! > Fahrgeld Die Gegenbuchung der Umsatzsteuer aus der Privatnutzung erfolgt bei Elektrofahrzeugen automatisch.

|

Fall 3: Bei Kraftstofffahrzeugen

1. Schritt:Gehen Sie über das Hauptmenü → Lohnabrechnung → Stammdatenverwaltung → Mitarbeiterdaten Teil 2 und gehen dort auf den Menüpunkt Fahrzeug-Assistent. Tragen Sie die Daten zum Fahrzeug ein. 2. Schritt:Über den Button Berechnungsdetails prüfen Sie bitte die Werte. In der Lohnerfassung erscheinen die entsprechenden Lohnarten mit den hier angezeigten Werten automatisch. Weist der Mitarbeiter anhand von Belegen die Treibstoffkosten für Privatfahrten nach, setzen Sie im Fahrzeug-Assistenten den Bullet-Point bei "Nutzungsentgelte /Zuzahlungen vom Arbeitnehmer" auf "Ja". In der Lohnerfassung tragen Sie jeden Monat die nachgewiesen Treibstoffkosten in der Lohnart "Nutzwertminderung" ein. Bitte beachten Sie: Diese Ausführungen gelten nur für Firmenwagen! Wenn einem Mitarbeiter Fahrtkosten für den eigenen PKW vergütet werden sollen, verwenden Sie die Lohnarten mit "Fahrgeld ..." beginnend! > Fahrgeld Die Gegenbuchung der Umsatzsteuer aus der Privatnutzung erfolgt bei Elektrofahrzeugen automatisch.

|

Die Berechnungsmöglichkeiten bei der PKW-Nutzung

Berechnung der Höhe des geldwerten Vorteils

Die 1%-Methode:

oPKW-Nutzung:

Der Arbeitgeber stellt einem Arbeitnehmer einen Firmenwagen kostenlos zur privaten Nutzung zur Verfügung. Dem Arbeitnehmer entsteht dadurch ein zu versteuernder geldwerter Vorteil. Der zu versteuernde Betrag für reine Privatfahrten wird mit 1% des Listenpreises des Wagens angesetzt.

![]() Details

Details

•1 % des Listenpreises des Fahrzeugs: Egal wann und zu welchem Preis das Fahrzeug gekauft oder geleast wird, benötigen Sie immer den Bruttolistenpreis zum Zeitpunkt der Erstzulassung. Dieser Wert gilt für die gesamte Nutzungsdauer des Fahrzeugs. •Für Elektro und Hybridfahrzeuge wird als Bemessungsgrundlage der halbierte bzw. geviertelte Bruttolistenpreis herangezogen > Details. •Fahrzeugnutzung mehrerer Fahrzeuge (Fahrzeugpool): Stehen dem Arbeitnehmer mehrere Fahrzeuge gleichzeitig zur Verfügung, so muss für jedes Fahrzeug die private Nutzung abgerechnet werden. Wenn die Fahrzeuge stattdessen nur abwechselnd zur Verfügung stehen, weil Sie von weiteren Mitarbeitern genutzt werden, muss die die PKW-Nutzung erst für alle Fahrzeuge insgesamt ermittelt werden. Die Aufteilung der Gesamtsumme PKW-Nutzung aller Fahrzeuge, erfolgt dann nach der Pro-Kopf-Aufteilung. •E-Scooter gehören verkehrsrechtlich zu den Fahrzeugen und werden wie ein Elektro-PKW behandelt.

|

oPendelstrecke Weg zwischen Wohnung und Arbeit:

In der Regel wird der PKW auch für die Fahrten zwischen Wohnung und Arbeit genutzt. Für diese Fahrten entsteht ein weiterer geldwerter Vorteil, welcher zusätzlich mit 0,03 % angesetzt wird.

![]() Details

Details

•Berechnet sind 0,03 % des Listenpreises für jeden Kilometer der einfachen Entfernung zwischen Wohnung und Arbeit anzusetzen und zu versteuern, welche in der Regel möglichst pauschal versteuert werden. •Aus Vereinfachungsgründen kann davon ausgegangen werden, dass monatlich an 15 Arbeitstagen Fahrten zwischen Wohnung und erster Tätigkeitsstätte erfolgen (BMF-Schreiben vom 31.10.2013, BStBl 2013 I S. 1376 Tz. 5.2). Wird der Dienstwagen an weniger als 15 Tagen im Monat für die Pendelfahrten genutzt, kann die Berechnung mit 0,002 % erfolgen und der geldwerte Vorteil durch eine Einzelbewertung ermittelt werden. Dann sind für jede einzelne Fahrt die Entfernungskilometer mit 0,002 % des Listenpreises zu bewerten. •Wird das Fahrzeug für den Weg zwischen Wohnung und Arbeit nur für eine Teilstrecke eingesetzt und der übrige Weg mit öffentlichen Verkehrsmitteln (Park-and-ride-System) bestritten, ist bei der Ermittlung des geldwerten Vorteils allerdings die gesamt Entfernung zu berücksichtigen. Eine Beschränkung auf die tatsächliche Entfernung darf nur erfolgen, wenn der Arbeitgeber die private Nutzung des Firmenfahrzeugs nur für diese Teilstrecke zugesagt hat. •In der Regel erfolgt die Pauschalbesteuerung (15 %) für die Fahrten zwischen Wohnung und Arbeitsstätte bis zur Höchstgrenze. Der Arbeitgeber darf die Lohnsteuer von diesen Bezügen nur insoweit pauschal besteuern, als sie den Betrag nicht übersteigen, den der Arbeitnehmer nach dem Gesetz als Werbungskosten geltend machen könnte. Obergrenze ist demnach die Entfernungspauschale von 0,30 €, die sich ab 2022 auf 0,38 € ab dem 21. Entfernungskilometer erhöht. Darüber hinaus erfolgt die individuelle Besteuerung. Die komplette Besteuerung kann aber auch individuell über die Lohnsteuerklasse des Arbeitnehmers erfolgen. In dem Fall zahlt der Arbeitnehmer die daraus resultierende Lohnsteuer.

|

Die Fahrtenbuchmethode (Nutzwertminderung):

Der Arbeitnehmer kann aber auch den privaten Nutzungsanteil durch ein ordnungsgemäßes Fahrtenbuch ermitteln. Die PKW-Nutzung wird dann mit den tatsächlich entstandenen Aufwendungen für die Privatfahrten angesetzt. Diese Methode wird bevorzugt, wenn der Arbeitnehmer das Firmenfahrzeug nur sehr selten für private Zwecke nutzt. Elektronische Fahrtenbücher erkennt die Finanzverwaltung nur an, wenn sie nicht nachträglich verändert werden können bzw. Veränderungen vom Fahrtenbuchprogramm protokolliert werden. Fragen Sie unbedingt Ihren Steuerberater, worauf Sie hierbei achten müssen.

Förderung der Elektromobilität

Elektrofahrzeuge

Die Regelung für reine Elektrofahrzeuge ist mehrfach modifiziert worden. In Artikel 2 des Gesetzes zur weiteren Förderung der Elektromobilität wurde geregelt, dass bei der privaten Nutzung von „reinen“ Elektrofahrzeugen der Bruttolistenpreis bei Anschaffungen im Zeitraum 01.01.2019 - 31.12.2030 nur zu einem Viertel anzusetzen ist, wenn der Bruttolistenpreis des Kraftfahrzeugs nicht mehr als 40.000,00 € beträgt. Diese 25 %-Regelung war jedoch erstmals ab dem 1.1.2020 anzuwenden. Durch das Zweite Corona Steuerhilfegesetz wurden die 40.000,00 € auf 60.000,00 € angehoben. Der Betrag von 60.000 € ist bereits ab dem 1.1.2020 anzuwenden (§ 52 Abs. 12 EStG).

Somit gilt aktuell die folgende Bemessungsgrundlage:

•Bei voll elektrische Fahrzeuge auf 25 % bei einem Listenpreis bis 60.000,00 € und 50 % mit mehr als 60.000,00 € Listenpreis.

•Bei Hybridfahrzeuge auf 50 % des Bruttolistenpreises. Hybridfahrzeuge müssen allerdings eine rein elektrische Reichweite von mindestens 50 Kilometern aufweisen und eine Schadstoff-Obergrenze einhalten.

Die Erstattung von Privatstrom des Arbeitnehmers für den Firmenwagen ist ein steuerfreier Auslagenersatz und kann anhand der Vereinfachungsregelung pauschal erfolgen. Monatliche Pauschalen für Auslagenersatzes bei Firmenwagen:

•Elektrofahrzeuge mit Lademöglichkeit beim Arbeitgeber: 30,00 €

•Elektrofahrzeuge ohne zusätzliche Lademöglichkeit beim Arbeitgeber: 70,00 €

•Hybridfahrzeuge mit Lademöglichkeit beim Arbeitgeber: 15,00 €

•Hybridfahrzeuge ohne zusätzliche Lademöglichkeit beim Arbeitgeber: 35,00 €

Alternativ zur Pauschale kann der Arbeitgeber anhand eines Kostennachweises die tatsächlichen Stromkosten erstatten. Hierfür müssten deshalb aufwendige Aufzeichnungen geführt werden. Erforderlich ist dazu regelmäßig ein Einzelnachweis der Kosten, am besten mit einem gesonderten Stromzähler. Erforderlich sind Aufzeichnungen für einen repräsentativen zusammenhängenden Zeitraum, in der Regel drei Monate.