AG-Zuschuss zum Kurzarbeitergeld

Einige Hinweise vorweg

•Der Arbeitgeberzuschuss wird ab Januar 2022 wieder steuerpflichtig.

•Arbeitgeberzuschüsse zum Kurzarbeitergeld bleiben bis Ende 2021 steuerfrei.

•Der Arbeitgeber kann einen Zuschuss zum Kurzarbeitergeld zahlen, um den Entgeltverlust abzumildern oder auszugleichen.

•Der Betrag ist steuerpflichtig, jedoch beitragsfrei.

•In einigen Tarifverträgen wird der Zuschuss mit 80 % oder 90 % vom ausgefallenen Nettoentgelt geregelt.

So rechnen Sie den AG-Zuschuss zum KUG ab (für die Monate ab Januar 2022)

Die folgenden Erläuterungen stehen Ihnen auch in diesem Erklärvideo zur Verfügung:

Bei einem AG-Zuschuss mit 100% Nettoausgleich gehen Sie wie folgt vor:

1. Schritt:Gehen Sie vom Startfenster aus über Lohnabrechnung → Stammdatenverwaltung → Lohnarten und aktivieren Sie mit dem Button F5 - Zusätzliche Lohnart aktivieren die Lohnart Zuschuss zum KU-Geld (sv-frei). Hinweise zur Aktivierung einer neuen Lohnart finden Sie unter > neue Lohnart aktivieren / anlegen.

2. Schritt:Wechseln Sie von der Stammdatenverwaltung in die Lohnerfassung. Ermitteln Sie vorab das ausgefallene Nettoentgelt, indem Sie eine Abrechnung komplett ohne Kurzarbeitergeld durchführen (wenn durchgängig gearbeitet wurde) und notieren den Nettobetrag. Er wird Ihnen im letzten Bild der Lohnerfassung über die F5-Taste angezeigt. Bei Festlöhnern ersehen Sie das Netto bei gleichem Entgelt auch aus dem Verdienstbeleg des Vormonats. Danach führen Sie die Abrechnung mit dem Kurzarbeitergeld durch und ermitteln aus den beiden Nettobeträgen die Differenz. Dies ist der Betrag, mit dem der Arbeitgeber den Nettolohn zu 100 Prozent ausgleichen würde. Wenn der Arbeitgeber jedoch nur auf 80 oder 90 Prozent bezuschussen möchte, errechnen Sie hiervon noch den entsprechenden Anteil.

3. Schritt:Danach rufen Sie in der Lohnerfassung über den Button F5 - weitere Lohnart, die Lohnart Zuschuss zum KU-Geld auf. Tragen Sie bei steuerpflichtig den errechneten Betrag, gefolgt von einem ”?” ein. Warum das Fragezeichen? Die Lohnart ist steuerpflichtig. Das bedeutet, dass in der Regel bei einem Brutto-Zuschuss von gleich wieder Lohnsteuer abgezogen wird. Der gewünschte Ausgleich tritt also nicht vollständig ein. Durch das “?” ermittelt Quick-Lohn den passenden Betrag, so dass auch die gewünschte Erhöhung des Nettolohns eintritt. Quick-Lohn überwacht, dass der Betrag die zulässige Obergrenze nicht überschreitet.

So rechnen Sie den AG-Zuschuss zum KUG ab (für die Monate März 2020 bis Dezember 2021)

Die folgenden Erläuterungen stehen Ihnen auch in diesem Erklärvideo zur Verfügung.

Gehen Sie vom Startfenster aus über Lohnabrechnung → Stammdatenverwaltung → Lohnarten und aktivieren Sie mit dem Button F5 - Zusätzliche Lohnart aktivieren die Lohnart Kug-Zuschuss Corona (sv- und steuerfrei). Hinweise zur Aktivierung einer neuen Lohnart finden Sie unter > neue Lohnart aktivieren / anlegen.

1. Schritt:Wechseln Sie von der Stammdatenverwaltung in die Lohnerfassung. Ermitteln Sie vorab das ausgefallene Nettoentgelt, indem Sie eine Abrechnung komplett ohne Kurzarbeitergeld durchführen (wenn durchgängig gearbeitet wurde) und notieren den Nettobetrag. Er wird Ihnen im letzten Bild der Lohnerfassung über die F5-Taste angezeigt. Bei Festlöhnern ersehen Sie das Netto bei gleichem Entgelt auch aus dem Verdienstbeleg des Vormonats. Danach führen Sie die Abrechnung mit dem Kurzarbeitergeld durch und ermitteln aus den beiden Nettobeträgen die Differenz. Dies ist der Betrag, mit dem der Arbeitgeber den Nettolohn zu 100 Prozent ausgleichen würde. Wenn der Arbeitgeber jedoch nur auf 80 oder 90 Prozent bezuschussen möchte, errechnen Sie hiervon noch den entsprechenden Anteil.

2. Schritt:Danach rufen Sie in der Lohnerfassung über den Button F5 - weitere Lohnart, die Lohnart Kug-Zuschuss Corona auf. Tragen Sie bei steuerfrei den errechneten Betrag ein. Quick-Lohn überwacht, dass der Betrag die zulässige Obergrenze nicht überschreitet.

Das ist der Ablauf, wenn Sie den Zuschuss im laufenden Monat abrechnen.

Da die Regelung ja rückwirkend zum März in Kraft getreten ist, wurde ein Zuschuss in den zurückliegenden Monat steuerpflichtig abgerechnet. Rückblickend ist das nicht richtig gewesen.

Die Abrechnungen der betreffenden Mitarbeiter und Monate müssen also korrigiert werden. Sinngemäß verfahren Sie genau so, wie unter Schritt 1 bis 3 beschrieben.

Die Lohnart aktivieren Sie vor den Korrekturabrechnungen. Zusätzlich entfernen Sie in den Korrekturen die steuerpflichtige Lohnart Zuschuss zum KU-Geld.

Sie können den Betrag der Lohnart Zuschuss zum KU-Geld (steuerpflichtig) meist nicht in die neue Lohnart Kug-Zuschuss Corona (steuerfrei) übernehmen! Zuschuss zum KU-Geld ist steuerpflichtig und deshalb in der Regel höher als Kug-Zuschuss Corona,

Der maximale sv-freie AG-Zuschuss

Der Zuschuss ist beitragsfrei, wenn zusammen mit dem KU-Geld das fiktive SV-Brutto für Kug (80% von Brutto-Soll minus Brutto-Ist) nicht überschritten wird.

Selbst bei einem kompletten Kurzarbeitsmonat würde der AG-Zuschuss mit 100 % Nettoausgleich den maximalen sv-freien Betrag in den allermeisten Fällen nicht ausschöpfen. Nur für einen eventuell überschreitenden Teil aktivieren Sie die Lohnart Kug-Zuschuss sv-pfl..

| Aber: Der sv-pfl. Zuschuss erhöht das Istentgelt. Die Differenz zwischen Sollentgelt und Istentgelt wird also kleiner. Das bedeutet, dass weniger Kurzarbeitergeld ausgezahlt und beantragt werden kann. Je mehr sv-pflichtiger Zuschuss gezahlt wird, umso weniger KU-Geld gibt es also. Dieser Effekt ist besonders groß, wenn der Mitarbeiter über der Beitragsbemessungsgrenze der RV verdient. |

So ermittelt sich der maximale sv-freien AG-Zuschuss zum Kurzarbeitergeld an einem Beispiel (nur zur Information).

Beispiel: Brutto-Entgelt (=Brutto-Soll-Entgelt) für einen vollen Monat ohne Kug: 2.500,00 €

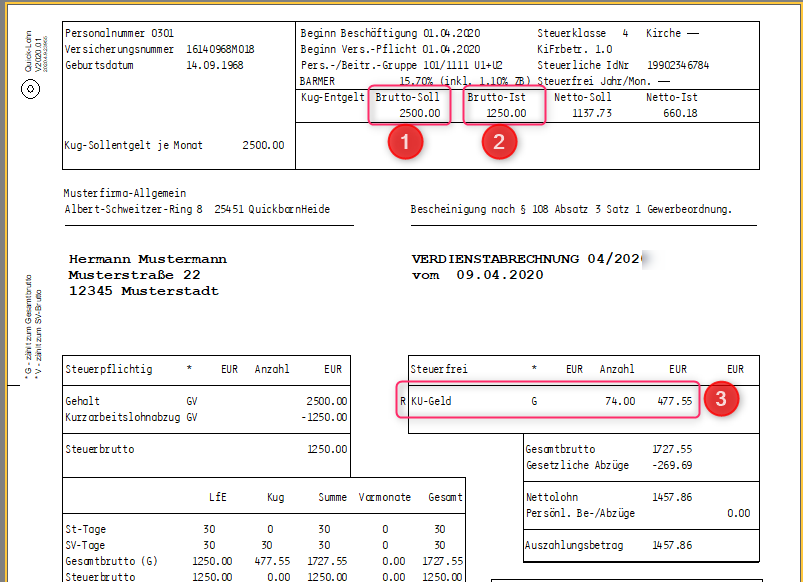

1.) Führen Sie die Abrechnung erst einmal ohne den AG-Zuschuss durch, um vorab das Brutto-Soll-Entgelt (1) und das Brutto -Ist-Entgelt (2) zu ermittelt:

2.) Berechnen Sie den maximalen sv-freien Zuschuss wie folgt: 2.500,00 € Brutto-Soll-Entgelt (1) - 1.250,00 € Brutto-Ist-Entgelt (2) 1.250,00 € ausgefallenes Brutto-Entgelt Der Zuschuss darf also zusammen mit den 477,55 € KU-Geld (3) nicht höher sein, als 1.000,00 € Somit beträgt der maximal mögliche beitragsfreie Zuschuss für dieses Beispiel: 1.000,00 € - 477,55 € = 522,45 € Um den Nettobetrag auf 100% des bisherigen Nettolohns aufzustocken, wäre aber in diesem Fall nur ein Zuschuss von 259,70 € nötig.

|

|